Plan de l'article

- Baisses moyennes des taux de 0,10 % en décembre

- Mais les banques prudentes

- Augmentation de 10 points des taux de refus par rapport au premier trimestre

- Augmentation de la production de crédit en octobre… grâce à l’effet de rattrapage

- Incertitudes concernant les résultats de la réunion du HCSF mi-décembre

Baisses moyennes des taux de 0,10 % en décembre

En décembre, plus d’une douzaine de banques ont abaissé leurs taux de crédit, globalement sur toutes les durées, bien que certaines les réduisent davantage sur les beaux profils. Nous pouvons emprunter en moyenne 1,05 % sur 15 ans, 1,25 % sur 20 ans et 1,45 % sur 25 ans, mais les meilleurs profils parviennent à obtenir des taux de 0,58 % sur 15 ans, 0,88 % sur 20 ans et 0,95 % sur 25 ans ! Nous pouvons donc emprunter à nouveau, avec un excellent bilan, à des taux inférieurs à 1% sur toutes les durées.

« Nous restons à la fin de l’année dans une situation paradoxale induite par le contexte économique et sanitaire : d’une part les banques baissent leurs taux de crédit parce qu’elles souhaitent recevoir dorénavant, au moment de la reprise des visites, de nouveaux clients qui seront comptés dans leur production 2021, mais sur d’autre part, en ce qui concerne les risques économiques, ils sont extrêmement prudents et exigeants quant à leurs conditions d’accès au crédit… » déclare Julie Bachet, Directeur général de Vousfinance.

A lire également : Comment obtenir un crédit pour investir dans le domaine immobilier ?

Mais les banques prudentes

Dans le contexte actuel, une banque a récemment relevé ses seuils de « restes à vivre » Le montant laissé à un ménage à la fin du mois lorsque tous les frais fixes de remboursement et d’impôt ont été déduits du revenu net …

Auparavant, cette banque d’Ile-de-France demandait un minimum de 700€ pour une seule personne et de 1 200€ pour un couple, et 200€ par enfant. C’est maintenant 850€ pour une personne seule, 1 500€ pour un couple et 300€ par enfant à charge que vous devez avoir sur leur compte, une fois son paiement mensuel de crédits et taxes payés, c’est-à-dire pour une famille de 3 enfants, au moins 2 400€ . Autre exemple : une autre banque demande maintenant que les emprunteurs disposent de 15 000€ d’épargne de précaution après leur achat immobilier, à ajouter donc en plus de la contribution de 10%…

A lire aussi : Optimiser votre situation financière avec un rachat de crédit immobilier

Augmentation de 10 points des taux de refus par rapport au premier trimestre

Ainsi, à la fin de , les taux de refus ont encore augmenté, passant de 7% au 1er trimestre 2020 à 17% fin novembre. Et si à la fin, plus de 80% des dossiers envoyés aux banques parviennent encore à obtenir un contrat de crédit, pour certains, c’est le cas après 1 ou 2 refus.

« Au-delà des critères du Conseil de stabilité financière élevé, depuis la fin du premier endiguement et son impact sur la situation économique, les banques sont plus prudentes quant au profil de l’emprunteur, à sa situation professionnelle et financière. La contribution et l’épargne de précaution sont désormais des conditions sine qua non pour obtenir un crédit, alors que ce n’était pas nécessairement le cas en 2019 », analyse Sandrine Allonier, porte-parole de Vousfinancement.

Voici un exemple d’un dossier récemment refusé : celui d’un employé de 40 ans, en travail permanent chez un cuisinier, 40 ans, divorcé avec un enfant 4000€/mois et sans perte de revenu cette année qui a obtenu deux refus pour une demande d’achat d’un bien immobilier prêt, alors qu’il n’a jamais eu un incident de paiement et aucun autre crédit en cours. La raison invoquée par les banques : l’épargne résiduelle insuffisante (7 000 euros).

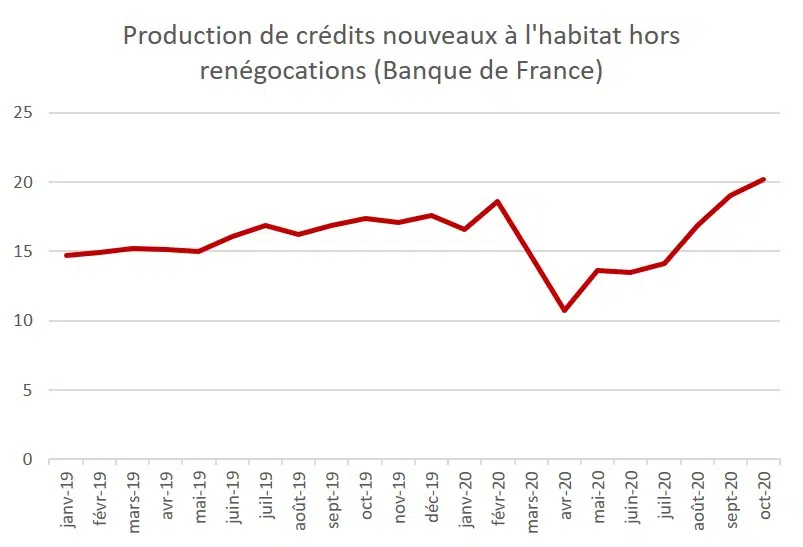

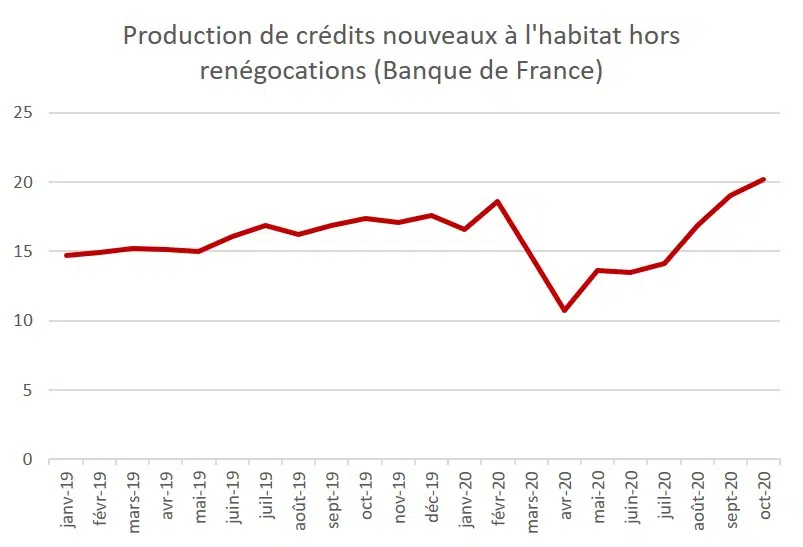

Augmentation de la production de crédit en octobre… grâce à l’effet de rattrapage

La Banque de France a publié aujourd’hui la production mensuelle de prêts au logement pour le mois d’octobre. Il reste en hausse par rapport à septembre à 23,4 milliards d’euros (contre 22 milliards en septembre), reflétant la reprise du marché en début d’année. Hors renégociations, la production de crédits en octobre s’élève à 20,2 milliards d’euros (19 milliards en septembre), un record, mais dû à un rattrapage après plusieurs mois de production — d’avril à juin — à des niveaux deux fois plus élevés (entre 10 et 13 milliards) en raison du confinement.

« Globalement, fin octobre, sur les 10 premiers mois de l’année, la production de crédits non-renégociation est stable par rapport à la même période 2019, à près de 158 milliards d’euros, grâce à un excellent début 2020. Mais l’impact du second confinement avec l’interdiction des visites pendant un mois pourrait avoir un impact sur la production à la fin de l’année », explique Sandrine Allonier.

Comme preuve, fin novembre, sur l’ensemble de l’année 2020, l’Observatoire Crédit Logement CSA note une baisse du nombre de prêts accordés de 18%.

Incertitudes concernant les résultats de la réunion du HCSF mi-décembre

Dans ce contexte, où certains chiffres suggèrent que le marché n’a pas été affecté par les recommandations du Conseil de stabilité financière élevé, les incertitudes subsistent quant à un possible assouplissement des recommandations… « Nous attendons, mais ce qui est certain, c’est que nos appels à la vigilance ont été entendus, puisque la ministre du Logement, Emmanuelle Wargon, a relayé ces appréhensions et demandé une évaluation de l’application des règles afin d’évaluer leur impact sur les nouveaux dossiers et les demandes qui ne sont plus acceptées. Et bien que nous soyons prudents dans l’attribution des prêts en raison du contexte économique, nous constatons déjà que les banques, par le biais des normes de repos pour vivre, contribuer et épargner résiduelle, limitent le risque et protègent l’emprunteur. Nous espérons donc que le HCSF laissera une plus grande marge de flexibilité aux banques, en l’augmentant de 15 à 30 % de leur production », conclut Sandrine Allonier.

Une marge de flexibilité que les banques semblent utiliser : en septembre, selon les données ACPR du Monital Monitoring of Housing Credit Production, la part des prêts accordés avec un taux d’effort supérieur à 35 % a atteint 21,16 %. Cette proportion a atteint 28,41% en septembre 2019, mais elle a diminué régulièrement mois après mois tout au long de 2020, en raison de l’impact des recommandations…